どうも、奨学金1500万プレイヤー阪大生のPEN(@PENwitmi)です。

奨学金を借りている人は、お金についての制度などのルールを正しく知らないと、周りの人よりも不利な状況にあると言えます。

しかしお金のルールは少し複雑で勉強するのも大変です。

まずは最低限度の知識をつけて、少しずつ自分のものにしていきましょう。

今回は、奨学金を借りている人という目線で、iDeCo(個人型確定拠出年金)という制度について簡単に紹介したいと思います。

結論から先に言ってしまうと、奨学生にとっては、iDeCoの優先順位は高くありません。

そう考える理由と共に、iDeCoについて説明します。

お金について勉強を始めると、どこかで必ず「iDeCo」と「つみたてNISA」という言葉に出会います。

つみたてNISAについてはこちらの記事もぜひご覧ください。

iDeCo(個人型確定拠出年金)とは

年金制度のひとつ

個人型確定拠出、という言葉は非常に難しいですが、最後に「年金」とついていることからわかるとおり、iDeCoは年金制度の一つです。

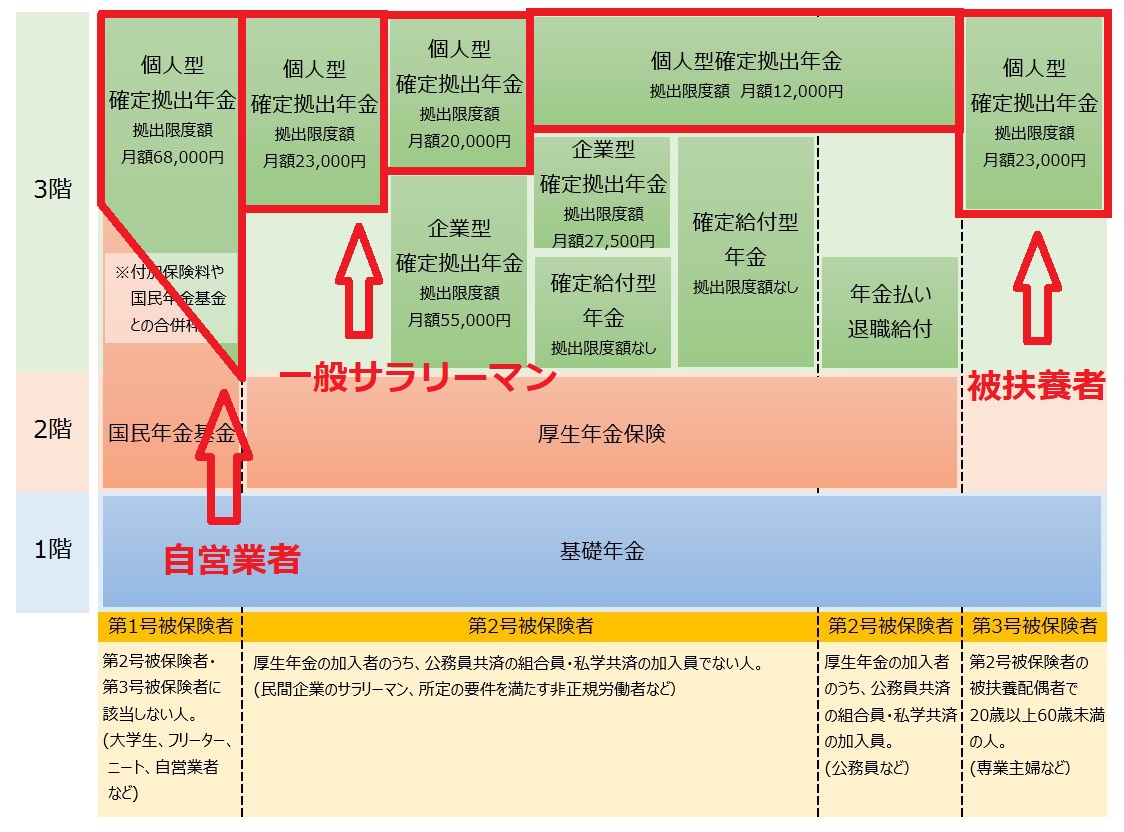

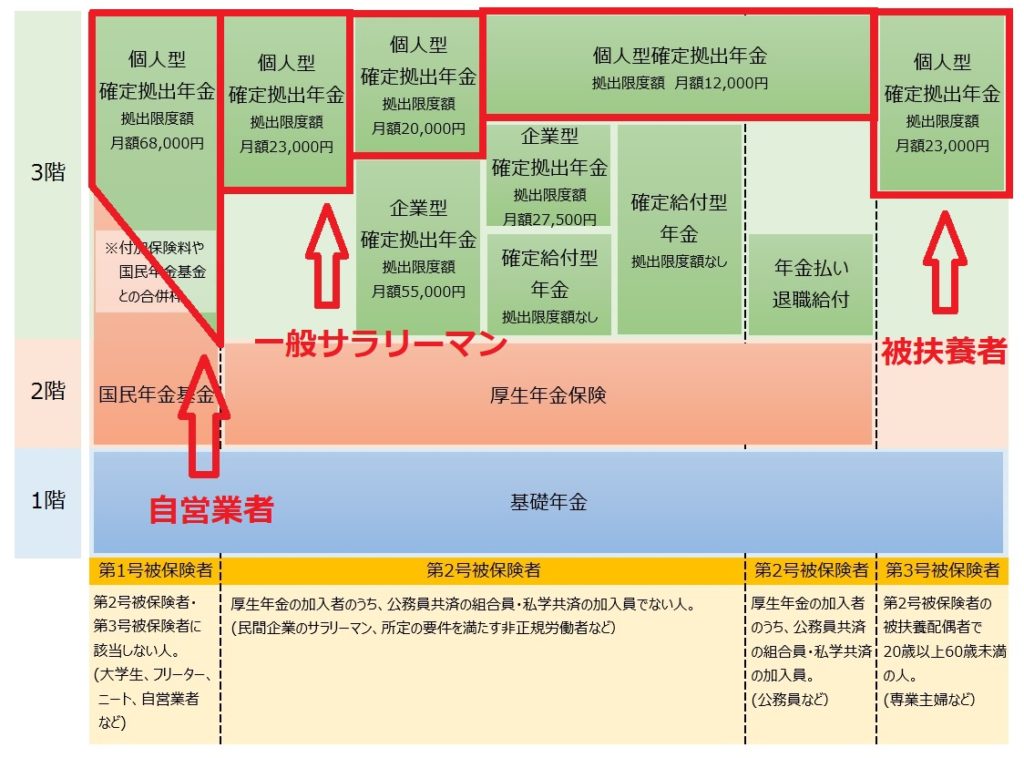

日本の年金は3つの階層に分かれていて、「国民年金」「厚生年金」そして「確定拠出年金」があります。

国民年金(1段目)は全員が、厚生年金(2段目)はいわゆるサラリーマンの全員が加入していると思います。

この二つの年金に合わせて、更に自分で積み立てて作る年金が、「iDeCo」というわけです。

他にも企業型DCなど、iDeCo以外にも三段階目の年金がありますが、ここでは割愛しておきます。

iDeCoで受け取る年金額は、自分で選んだ金融商品の運用成績による

国民年金や厚生年金と比べてiDeCoの特徴的な点は、人によって積み立てる金額も違えば、将来受け取る金額も違うことです。

月々の掛け金上限は、自営業かサラリーマンかなどによって異なります。

通常なら、自営業は月額6.8万円、サラリーマンは月額2.3万円が上限です。

この掛け金を、どの金融商品で運用するかによって、将来の年金額が決まってきます。

金融商品の中には、定期預金などの元本確保商品もあれば、投資信託などの投資商品もあります。

(個人的には投資商品以外ではiDeCoを利用するメリットが薄くなるので、投資信託がオススメです)

月々の掛け金は、最低5000円から上限額まで、1000円単位で変更することができます。

ただし、年に一回しか変更できない点には注意が必要です。

iDeCoは60歳まで引き出せない

年金というからには、やはり現役時代のための資産形成ではありません。

iDeCoは60歳になるまでは引き出すことができず、怪我や失業などの急な出費に対応することができません。

そう聞くと一見あまり良くない制度のように感じられますが、このデメリットをカバーできるくらいのメリットも同時に存在します。

税制的メリット①所得控除

iDeCoの最大の特徴は、iDeCoの掛金が所得控除になって、住民税や所得税の対象にならなくなる点です。

iDeCoに積み立てたお金は、そもそも収入にはなかったことになって、税金が計算されます。

つまり、企業や個人事業主にとっての経費と同じようなものとして考えられるということですね。

例えば100万円を稼いだうち、25万円をiDeCoで積み立てるのであれば、所得税などの税金は75万円に対してだけ課税されることになります。

これが、iDeCoではなく通常の金融商品であれば、100万円全部に課税されたあと残った中から、25万円を積み立てることになります。

注意してほしいのが、税金が25万円減るわけではないという点です。

所得税率は所得によるので一概には計算できませんが、例えば所得税20%の人であれば住民税10%と合わせておよそ7.5万円の節税になります。

税制的メリット②運用益非課税

iDeCoの税制的メリットの2つ目が、運用で出た利益が非課税であることです。

株式投資や投資信託で得た利益には通常約20%の税金がかかります。

(仮想通貨などであれば40%以上などの税金がかかります)

ところがiDeCoの場合は利益が出て増えても課税されないというルールがあるので、毎年毎年税金で目減りするということがありません。

2段階の税優遇を受けられるということですね。

奨学生にとってiDeCoの優先順位が低い理由(デメリット)

さて、ここまでiDeCoの主にメリットを軸にお話ししてきました。

それでも奨学生にとってiDeCoは、あまり優先順位の高いものではありません。

その理由と、まずは何を優先すべきなのかについて紹介します。

デメリット①:非常時のお金として使えない

序盤にも説明しましたが、iDeCoはあくまでも年金制度なので、現役時代のお金として使うことができません。

奨学金の返済はもちろん、大ケガや失業などの緊急時には使えませんし、何があっても60歳までは使うことのできないお金です。

金融リテラシーを付けず無策にiDeCoを始めると、人生のどこかで、

「iDeCo口座にはお金があるのに借金する羽目になった」

みたいなことになりかねません。

冠婚葬祭、出産、子供の教育費など、ライフイベントで大きな出費をする機会は多数あります。

また、失業など、収入が突然なくなるような事態もないとは言い切れない世の中です。

そういった緊急事態に対応するためには、まず「生活防衛資金」を貯めることが優先です。

生活防衛資金は、毎月の収入の6ヶ月分があれば十分と言われています。

半年生きられるお金があれば、次の仕事を見つけたりと、生活を立て直すことができるからですね。

生活防衛資金を貯めていない段階では、iDeCoを始めるのはオススメできません。

デメリット②:キャッシュフローが悪化する

iDeCoが所得控除を受けらえるとはいえ、毎月の固定出費が増えることには変わりありません。

奨学生におススメできない一番の理由が、キャッシュフローの悪化です。

ただでさえ毎月奨学金を返還してキャッシュフローが不利なのに、老後のための資産運用のためにまで固定出費が増えるのは、よっぽどの余裕がないと難しいのではないでしょうか。

逆に言うと、現状のキャッシュフローに余裕があるのであれば検討してみてもいいかもしれません。

ただそれも、つみたてNISAと比較して検討してほしいところです。

「生活防衛資金」と「つみたてNISA」が優先

奨学金の返還が終了するまでは、毎月の固定出費が大きく、いつでも引き出せるお金をある程度確保しておく必要があります。

「生活防衛資金」として銀行などの口座にいつでも引き出せるお金を用意するのが最優先です。

また、キャッシュフローに余裕ができてきたら、iDeCoよりも先に「つみたてNISA」を検討してみてください。

「つみたてNISA」は投資信託の運用における税優遇制度ですが、こちらはiDeCoとは違い、売却すればいつでもお金を引き出すことができます。

所得控除の優遇はありませんが、運用益が非課税なのはつみたてNISAも同じです。(ただし20年間の上限があります)

つみたてNISAは年間40万円が上限なので、サラリーマンであればiDeCoよりも上限額が大きいです。

iDeCoで老後に備える前に、まずは老後までお金の心配なく生きられるよう、つみたてNISAでの資産運用をおススメします。

奨学金以外の借金は、なにより最優先で返済

奨学金以外の借金がある方は、そちらの返済が最優先です。

生活防衛資金を6か月分貯めるよりも、借金を返済することに集中することをおススメします。

クレジットカードのキャッシング枠であれば、18%もの金利がかかっています。

奨学金の金利とは比べ物にならないので、キャッシュフロー改善のためにはまず借金を返済するところからです。

奨学金の繰り上げ返済よりは、iDeCoを優先してもいい

奨学金の毎月の返還、つみたてNISA、それでもまだ毎月のキャッシュフローに余裕があれば、iDeCoを始めることを検討してみてください。

個人的には、奨学金の繰り上げ返済よりはバランスシート上の効果が大きいと思います。

奨学金の毎月の返済は苦しいものですが、金利が非常に安いため、繰り上げ返済することのメリットはそれほど大きくありません。

繰り上げ返済して手元のお金を減らすより、そのお金を運用する方が、全体でみるとプラスになりやすいです。

もちろん、奨学金を抱えている状態が精神的につらいのであれば、心の健康のために繰り上げ返済を優先することはむしろいいことです。

心の健康がお金で買えるのであれば、安いものです。

奨学金を借りるのも、資産運用するのも、究極的には幸せになるためだと私は考えています。

不幸になってまで、ファイナンス的に最適な選択をする必要はありません。

よりiDeCoについて勉強したければ、リベ大の動画がおススメ

リベ大youtubeというチャンネルでは、役に立つお金についての常識が無料で学べます。

動画でもぜひiDeCoについての知識を深めてみてください。

「奨学金を借りている人には、幸せになってほしい」と私は思っています。

しかし、幸せになるためには、お金で困らなくなるための金融リテラシーが必要不可欠です。

金融リテラシーの中でも、本当に基礎の基礎の部分については、リベ大の書籍『お金の大学』にまとめられています。

義務教育に入れてもいい役に立つ内容で、全国でもベストセラーになっています。

(通常のベストセラーの8倍の速度で売れているみたいです)

よくある胡散臭いマネー本とは、まったく異なるものです。

オリエンタルラジオの中田敦彦さんも動画で紹介していたので、ご存じの人も多いかもしれません。

ぜひ一度手に取って、現代に必要な金融リテラシーをつけてみてください。

人生が変わります。(少なくとも私は大きく変わりました)